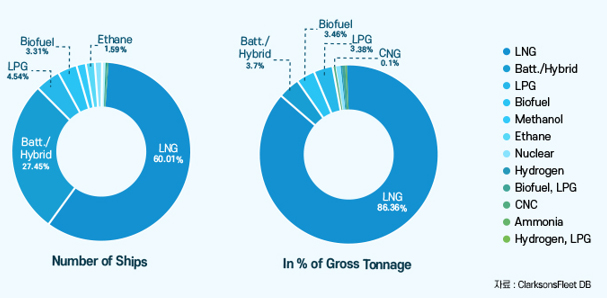

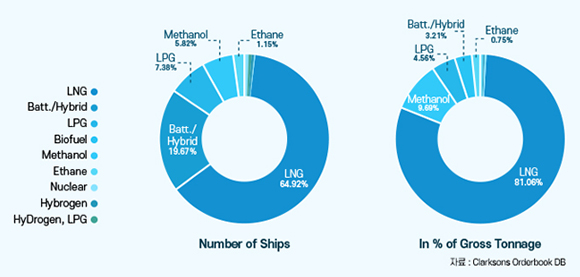

기존의 선박 연료인 HFO 외의 대체 연료선의 척수와 GT 베이스의 규모를 운항선과 발주된 선박으로 나누어 보았을 때, LNG 추진선의 비중이 높고, 최근 들어 메탄올 추진 선박의 발주량이 급증하고 있다. 신조선 물량 예측을 보면, 2022년 약 5000만 GT를 인도한 후, 2023년 이후 2030년까지 약 1억 GT 내외의 건조 물량이 2050년까지 지속되는 것으로 예측된다. 즉, 탈탄소의 영향으로 신조 대체 수요가 늘어나 전례 없는 대규모 발주 지속과 호황 국면이 지속될 것으로 보인다.

Alternative Fuel in the World Fleet

Alternative Fuel in the World Orderbook

여기서 우리가 주시해야 하는 것은 단위 열량당 대체 연료가 얼마나 많은 이산화탄소를 배출하느냐이다. 그리고 이것을 토대로 선박 전주기 평가(LCA, Life Cycle Assessment)가 이루어져야 한다. 연료의 채집, 채굴, 제조, 유통까지 배출되는 발열량당 GHG 배출량을 뜻하는 Well-to-Tank 방식으로 평가했을 때 메탄올은 HFO보다 오히려 더 많은 CO₂를 배출한다. 그러나 IMO에서 규제의 기준으로 삼고 있는 것은 선상에서 연소 및 사용할 때의 발열량당 GHG 배출량을 의미하는 Tank-to-Wake 방식으로, 이 경우 메탄올의 CO₂ 배출량은 HFO보다 적다. 이처럼 다양한 탄소 배출 규제 식의 의미를 명확히 파악하여 그에 맞춰 대응할 필요가 있다.

한편 MEPC 79차 브리핑에 따르면 IMO는 GHG 감축 목표 달성을 위해 연료 LCA GHG 배출 강도(CO₂-g/MJ) 규제를 단계적으로 강화하는 동시에, IMO IMRF, IMSF&R(International Maritime Sustainability Funding and Reward), Feebate 제도와 같은 경제적 제도를 도입하여 2050년까지 총 배출량 Zero를 달성할 계획이다. EU의 경우, 2030년까지 1990년 대비 GHG 배출량을 55% 이상 감축시키는 것을 목표로 하는 패키지 법안을 통해 IMO보다 더 강도 높은 규제를 실시하기로 하였다.

EU Fit for 55의 해운 관련 사항

EU ETS / 선상 배출 GHG 양(즉, Tank-to-Wake 배출량), 2024년 시행

• 배출 탄소 1톤당 가격은 시장 가격으로 결정

’22.7월 거래되는 탄소 1톤당 가격 86$/t CO₂ → 연료로 환산하면 260$/t-LSFO

• EU 역내 100%, EU 발착 역외 항로 50% 배출량이 대상

• 2024년 배출량 40%, 25년 70%, 26년 이후 100%

• EU 발착하는 5,000GT 초과 화물선·여객선의 EU MRV 실적이 적용될 것임

• 2026년부터 CH4 & N₂O 포함, 고려 방법은 지침(2026년 예상)에 따름

FuelEU Maritime / 1년간 선상에서 사용한 연료의 LCA(즉, Well-to-Wake 배출량), 2025년 시행

• 각 연료에 대해 각각의 GHG 배출량에 온실효과 계수를 곱해 CO₂ 환산으로 한 값

• 규제치는 기준치×(1-감축율)

• 기준치 = 90 gCO2eq/MJ ← 2020년 데이터에서 산출한 평균치

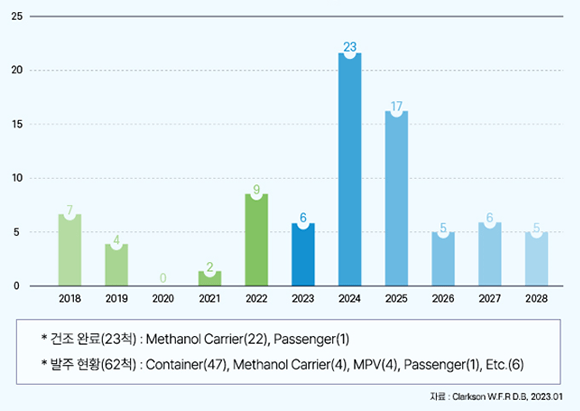

이와 같은 규제 강화 추세에 따라 대체 연료 전환도 빠르게 이루어질 것으로 전망되는데, 그 중에서도 메탄올 추진 선박이 검토되는 배경으로 우선 극저온 보관이 필요한 LNG에 비해 메탄올은 상온상압에서 액체이므로 신조 선가 상승분이 LNG 추진선의 절반 정도에 지나지 않기 때문이다. 친환경 대체 연료로서 의미를 가지는 메탄올은 풀이나 나무 등과 같은 바이오매스를 원료로 하는 ‘바이오 메탄올’인데, 최근에는 바이오 매스 폐기물을 원료로 바이오 메탄올의 제조가 활발하게 이루어지고 있다. 때문에 현재 가격은 비싸지만 향후 감소될 전망이며, 탄소세 등으로 인해 가격 차이는 줄어들 것으로 판단된다. 또한 메탄올은 별도 공급망이 불필요한데, 컨테이너선 등 정기 항로 선박은 공급항이 정해지면 공급망 정비가 용이하여 메탄올 DF 선택에 장벽이 없다. 메탄올 연소 엔진은 LNG 엔진 도입보다 훨씬 빨리 자리 잡고 있는 중이다. 엔진 제조사인 MAN ES의 기관 발주 잔량을 살펴보면 제작 예정 550기 중 25%가 메탄올 엔진이며, 석유엔진이 35%, LNG 엔진이 36%를 각각 차지하고 있다. 암모니아 엔진 도입은 메탄올 엔진보다 늦을 것으로 예상되며, LNG 엔진 도입 경험에 비추어 보면, 2030년 이후에나 본격화될 것으로 예상된다.

Methanol DF 현황

*건조 완료(23척) : Methanol Carrier(22), Passenger(1)

*발주 현황(62척) : Container(47), Methanol Carrier(4), MPV(4), Passenger(1), Etc.(6)

자료 : Clarkson W.F.R D.B, 2023.01

정리하자면, 수소나 암모니아와 같은 무탄소 연료 도입 전까지 약 10여 년 동안의 과도기에는 경제적으로, 기술적으로 모두 충족되는 바이오 연료가 대체 연료로서 역할을 할 것이다. 그러나 바이오 연료 사용에는 재배에서 제조, 수송, 유통은 물론, 토지 이용 변화에 의한 배출량 까지 LCA 평가가 필요하며, 이러한 LCA 평가값이 종래의 화석 연료 배출값보다 적음을 인증 받는 게 중요하다. 메탄올의 연료 확대를 위해서는 저탄소 메탄올의 자체 조달과 벙커링 등 공급망 전체를 커버할 필요가 있으며, 세계 규모의 그린 메탄올 공급망 구축이 가능할지는 아직 불투명하다.